Człowiek przezorny jest człowiekiem ubezpieczonym, co podkreślano na wczorajszym spotkaniu u „Pracodawców Pomorza”, poświęconemu całemu zakresowi dostępnych produktów finansowych, zbudowanych z myślą o możliwych, niespodziewanych, a przy tym materialnie obciążających wydarzeniach życiowych. Wiedzą i doświadczeniem doradców służyli: Wiesława Thiel-Janus, Przewodnicząca Sekcji Finansowo-Ubezpieczeniowej „Pracodawców Pomorza” i Paweł Łaszcz, Prezes Zarządu Twoi Doradcy Finansowi Polska Sp. z o.o.

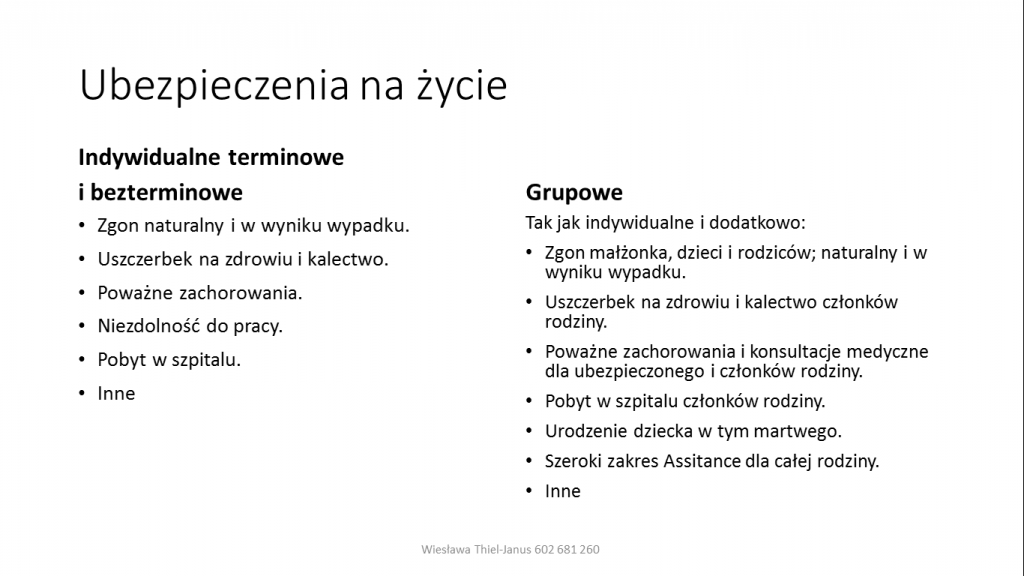

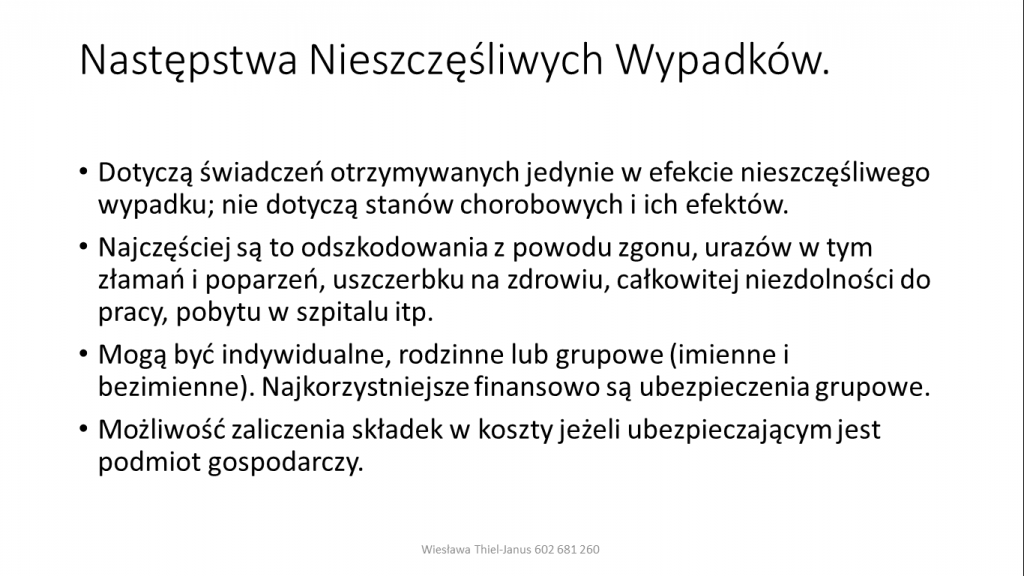

Jak zabezpieczyć siebie i rodzinę na wypadek różnych sytuacji losowych? Liczba aktywnych w Polsce towarzystw ubezpieczeniowych może przyprawić o zawrót głowy. Potrzebujemy dopasowanego ubezpieczenia na życie i majątkowego. Firmy zabiegają o kompleksowe pakiety dla pracowników, własnych finansów i mienia. Do wyboru pozostają jeszcze te zdrowotne, rodzinne. W rozgałęzieniu pojawiają się także oferty sezonowe, poświęcone wyjazdom turystycznym. Nie zapominajmy o dobrej inwestycji długoterminowej, o inwestycji w przyszłość, czyli ubezpieczeniu emerytalnym, którego kondycja w postaci państwowej alternatywy budzi chyba obecnie najwięcej wątpliwości.

Zacznijmy od ostatniej z wymienionych potrzeb. W jakim stanie jest polski system emerytalny? Tak obecną sytuację komentowała Wiesława Thiel-Janus:

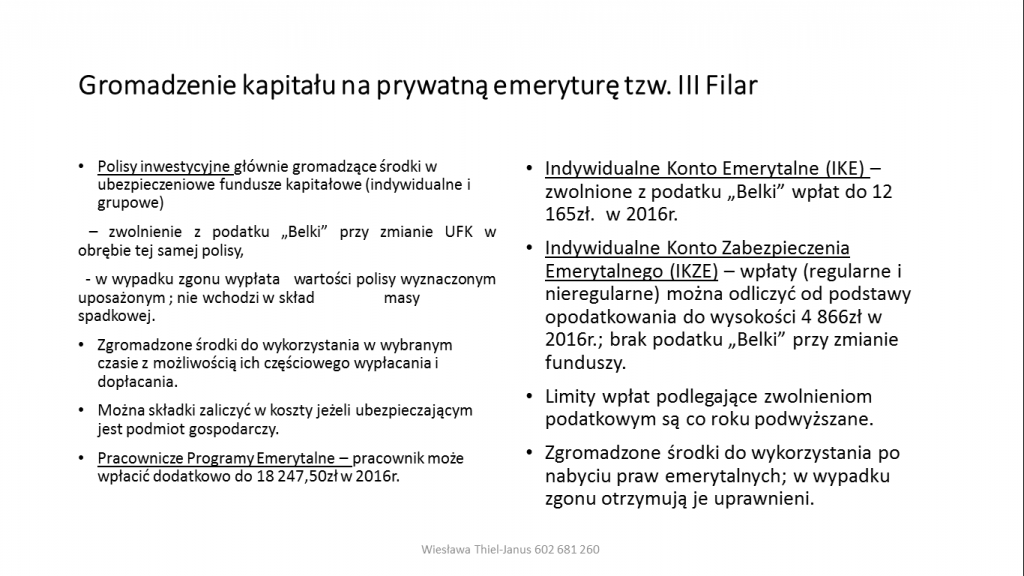

– I filar jest nieefektywny i wirtualny, a II filar, który w założeniu miał być bezpiecznym instrumentem finansowym, został praktycznie zlikwidowany. Tworzące go środki finansowe zostały przetransferowane do Zakładu Ubezpieczeń Społecznych. To, że prywatna emerytura będzie w Polsce koniecznością, było jasne wiele lat temu. Obecnie, mamy dostęp do bardzo wielu instrumentów finansowych i ubezpieczeniowych, które mogą nam służyć do kumulacji oszczędności.

Z poziomu oferty państwowej wystosowano jeszcze dwie propozycje: Indywidualne Konto Emerytalne i Indywidualne Konto Zabezpieczenia Emerytalnego. Żadne z nich, zdaniem Wiesławy Thiel-Janus, nie cieszyły się przesadnie dużą popularnością.

– Polisy inwestycyjne, nastawione na gromadzenie kapitału na prywatną emeryturę, mogą mieć charakter indywidualny lub grupowy. Rozwiązaniem bardziej wartościowym jest inwestycja grupowa, z racji lepszego efektu negocjacji jej warunków – radziła w dalszej kolejności broker ubezpieczeniowa, przechodząc kolejno do przykładów zwolnień z podatku Belki (potoczne określenie podatku od dochodów kapitałowych), przy zmianie ubezpieczeniowych funduszy kapitałowych w obrębie tej samej polisy. Warto w tym momencie przypomnieć, że jeśli inwestowało się w lokatę bankową, to w momencie zapadalności (terminu uregulowania należności), instytucja finansowa jest zmuszona do odprowadzenia podatku. – Jeśli bierzemy pod uwagę fundusze inwestycyjne, to w momencie dokonania konwersji jednostek uczestnictwa (transakcja polegająca na przenoszeniu całości lub części zainwestowanych środków między funduszami, oznaczająca równoczesne odkupienie jednostek uczestnictwa w jednym funduszu i nabycie w drugim), to instytucja również odprowadza podatek – tłumaczyła Wiesława Thiel-Janus.

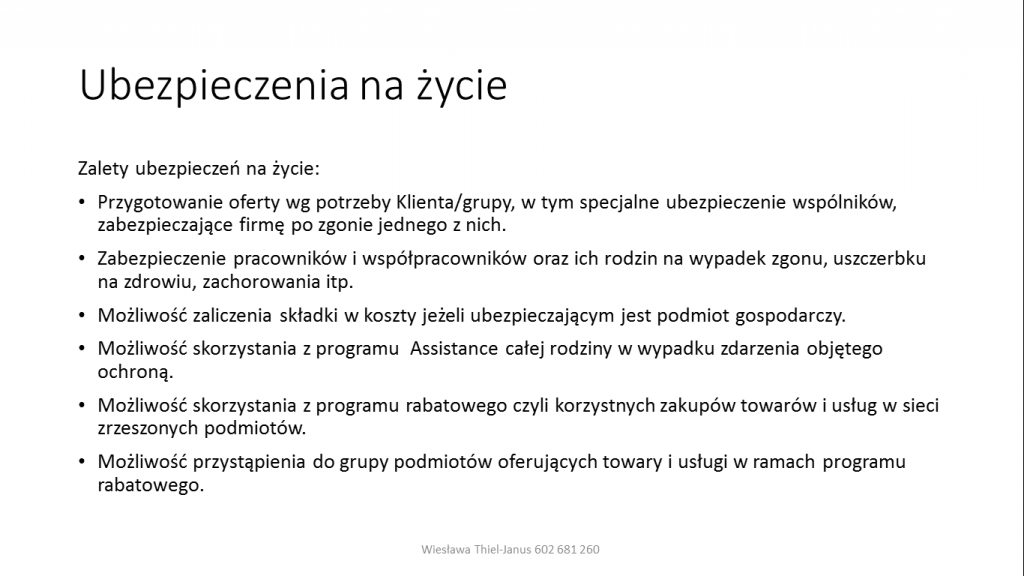

Przechodząc na grunt ubezpieczeń zawieranych z myślą o członkach rodziny, wspomnieć trzeba np. o wypłatach w chwilach wyjątkowych i finansowo trudnych, np. w wypadku zgonu (polisy mają zabezpieczenie w postaci 103% lub 105% jej całkowitej wartości), które to kwoty nie wchodzą w zakres masy spadkowej (w przeciwieństwie do funduszy inwestycyjnych), a ich wypłata nastąpi w ciągu 30 dni. – W trakcie dobierania oferty, pośrednik powinien dokonywać gruntownej analizy potrzeb. Nie powinno się wychodzić od możliwości finansowych klienta, lecz dokonywać wyboru na poziomie priorytetów klienta. Jest to zresztą obecnie wymóg na poziomie ustawowym – wyjaśniała Wiesława Thiel-Janus.

Obecnie, klienci banków i towarzystw ubezpieczeniowych coraz częściej kierują się w stronę polis inwestycyjnych, wykazując bardziej aktywne podejście do wątku gromadzenia kapitału. Zdaniem Wiesławy Thiel-Janus: – W tym wypadku koszty ryzyka są pobierane symboliczne. Następuje wypłata wartości gotówkowej polisy razem z kilkoma procentami, ustalonymi zgodnie z warunkami ogólnymi, które, niestety, klienci często pomijają. Rozważyć można też fundusze gwarantowane, a więc takie, które wiążą się ze stosunkowo niskim ryzykiem inwestycyjnym. Jednocześnie ubezpieczyciel gwarantuje, ze ich wartości nie spadnie, co ma szczególne znaczenie w stosunku do rozmaitych zawirowań gospodarczych (w niektórych funduszach kapitałowych inwestycja może okresowo zmniejszać swoją wartość).

Jeśli chodzi o gromadzenie kapitału dla pracowników w ramach podmiotu gospodarczego, wartą rozważenia propozycją są pracownicze programy emerytalne – do programu składkę podstawową wpłaca pracodawca, ale może również pracownik. Zdaniem specjalistów, zakres i propozycje wchodzące w ich skład zbliżają się do odpowiedników pracowniczych programów emerytalnych wykorzystywanych z powodzeniem m.in. w Kanadzie i Wielkiej Brytanii. Funkcjonują też odpowiednie specjalne zabezpieczenia dla wspólników w firmach. Nierzadko zdarza się, że na skutek zgonu właściciela, spółki traciły możliwość dalszego funkcjonowania. Warto więc zastanowić się nad ubezpieczeniem pracowników i współpracowników – w ofercie znajdują się aktualnie różnorodne propozycje dla sektora small business, a więc małych i średnich firm.

Okresowe świadczenia pieniężne, z których koniecznością użycia możemy w pewnym momencie naszego życia się skonfrontować, również cechuje pewna elastyczność: – Jeśli od pewnego czasu gromadzimy środki w wybranych instrumentach finansowych, możemy u naszego ubezpieczyciela sprawdzić, w jaki sposób fundusze odbierzemy w postaci renty kapitałowej. Świat zachodni ma wypracowany cały szereg sprawdzonych rozwiązań, które w Polsce są dopiero w fazie testów. W sytuacji niewielkich dostępnych środków, mogą być to świadczenia jednorazowe. Natomiast większe kwoty mogą umożliwić dostęp do renty kapitałowej dożywotniej, z transzami finansowymi rozpisanymi długoterminowo – radziła prelegentka.

Pracodawcy zatrudniający obcokrajowców powinni przeanalizować oferty ubezpieczeń dla osób nie posiadających praw do Karty Europejskiej. Koszty leczenia w Polsce mogą zostać precyzyjnie uregulowane także wobec członków rodziny żyjących i pracujących stale poza granicami kraju, np. z innym obywatelstwem. Kraje europejskie różnorodnie podchodzą do komercyjnych i niekomercyjnych ubezpieczeń zdrowotnych. We Francji, przykładowo, obywatel który nie zdecydował się na leczenie prywatne, musi wziąć pod uwagę fakt, że kwota, która przeznaczona była na świadczenia lekarskie niekomercyjne, zostanie opodatkowana.

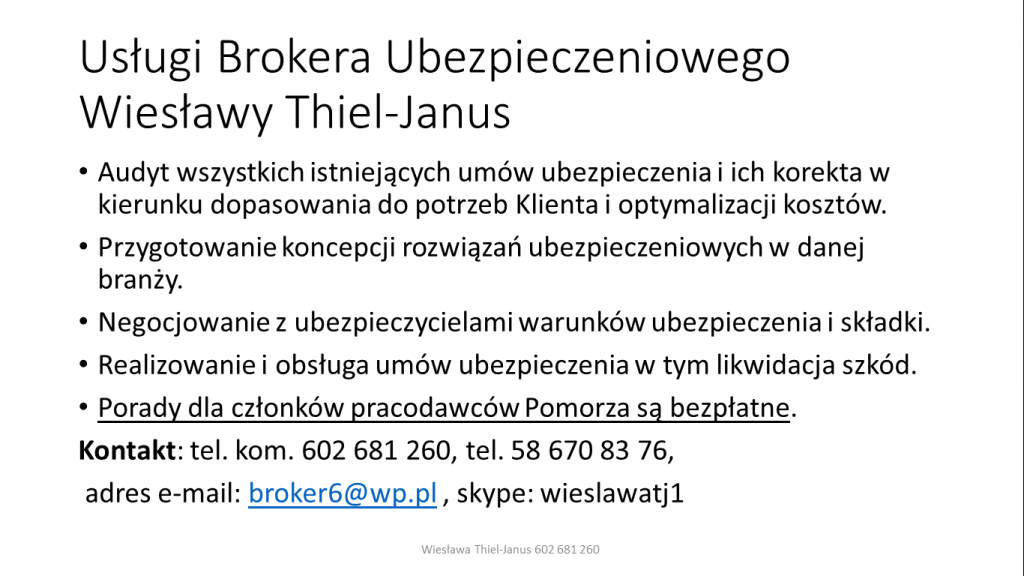

Wiesława Thiel-Janus

Przewodnicząca Sekcji Finansowo-Ubezpieczeniowej „Pracodawców Pomorza”, właścicielka kancelarii brokerskiej z ponad 21 doświadczeniem w branży, ukończyła Studia Doktoranckie w zakresie Nauk Ekonomicznych na Uniwersytecie Gdańskim. Zajmuje się analizą potrzeb i dobieraniem odpowiednich do nich rozwiązań finansowo-ubezpieczeniowych.

Paweł Łaszcz

Prezes Zarządu Twoi Doradcy Finansowi Polska Sp. z o.o. absolwent Uniwersytetu Gdańskiego przez lata pracujący w Towarzystwach Ubezpieczeń na Życie. W ramach Twoich Doradców Finansowych stawia na profesjonalizm łącząc w ofercie sprawdzone rozwiązania ubezpieczeniowe jednocześnie monitorując rynek w poszukiwaniu nowych ofert dla zmieniających się potrzeb klientów.

Broker Ubezpieczeniowy Wiesława Thiel-Janus:

http://brokerubezpieczeniowy.eu/

Twoi Doradcy Finansowi Polska Sp. z o.o.:

Polska Izba Ubezpieczeń:

Informacje o Indywidualnych Kontach Emerytalnych na stronach Ministerstwa Rodziny, Pracy i Polityki Społecznej:

Autor

Maciej Michniewski/Pracodawcy Pomorza

m.michniewski@pracodawcypomorza.pl