Hossa na emerging markets nie tylko nabrała rozpędu, ale zdaje się galopować. Naturalnie trudno, chociażby z czysto technicznych względów, by na rynkach wschodzących galop ten trwał nieprzerwanie – korekty są, pozostając w sferze dotychczasowej retoryki, „koniem pociągowym” trendów i z większą lub mniejszą realizacją zysków prędzej, czy później należy się liczyć. Natomiast naszym zdaniem, z punktu widzenia fundamentalnego, wciąż nie znajdujemy przesłanek by redukować pozycje na emerging markets. Ba, uważamy, że należy wykorzystywać krótkoterminowe spadki do dalszej akumulacji aktywów z tego regionu.

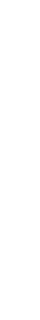

Od początku lutego MSCI Emerging Markets, wyceniany w dolarze, zyskał około 20% (a licząc „od dołków do górek” nawet 40%). Nieźle, tym bardziej, że przy skutecznej selekcji nietrudno było znaleźć rynki i waluty, które radziły sobie zdecydowanie lepiej niż indeks.

Jak widać, w krótkim czasie można było zarobić dużo, a w przypadku giełd: brazylijskiej czy rosyjskiej nawet bardzo dużo. Pamiętajmy, że obserwowane dla większości krajów, umocnienie walut było dodatkowym źródłem zysku i to nie tylko dla posiadaczy akcji, ale i obligacji.

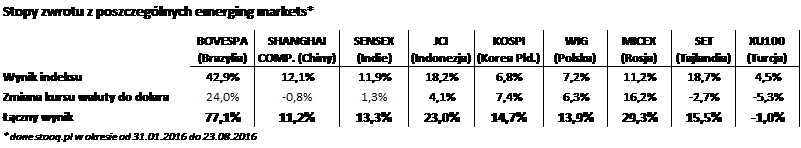

Tyle archeologii inwestycyjnej i kopania w przeszłości. Przejdźmy do meritum i zastanówmy się czy, kreślony przez nas kilka miesięcy temu scenariusz nowego porządku na emerging markets ma szanse w dalszym ciągu się realizować? Przypomnijmy, przedstawiliśmy wówczas tezę, że nowy schemat, wspierający wyceny aktywów na rynkach wschodzących będzie miał następującą postać:

Naszym zdaniem ten uproszczony cykl, nie tylko trafnie opisywał i tłumaczył procesy makroekonomiczne na rynkach wschodzących na przestrzeni ostatnich kilku miesięcy, ale uważamy, że nadal jest on aktualny, co stanowi silny argument za kontynuacją strukturalnej hossy na emerging markets.

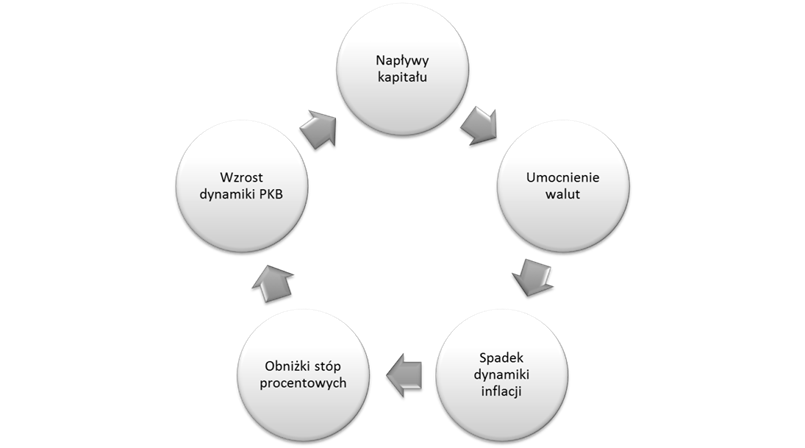

- W dalszym ciągu mamy do czynienia ze sporym napływem środków zarówno na rynki akcji, jak i obligacji. W szczególności pieniądze płyną do Tajwanu, Korei czy Indii. Dynamika napływu kapitału wyraźnie przyspieszyła także w przypadku Brazylii.

Napływy kapitału przekładają się na umocnienie walut krajów zaliczanych do grupy wschodzących, co zwiększa atrakcyjność tych rynków dla inwestorów.

- Umocnienie walut to, w przypadku większości emerging markets, prosta droga do spadku inflacji, co pociąga za sobą obniżki stóp procentowych. I tak chociażby w Indonezji jeszcze w połowie ubiegłego roku dynamika inflacji oscylowała wokół 7%-8%, by w lipcu tego roku spaść do 3,2%. Bardzo silnie obniżyło się tempo wzrostu cen w Rosji (w ubiegłym roku wskaźnik CPI przekraczał 16%, a teraz zbliża się do bariery 7%), mało tego, nawet w najbardziej opornej Brazylii inflacja zaczyna wyraźnie hamować. Nasuwa się zasadnicze pytanie – czy dotychczasowy spadek wskaźnika nie wyczerpał już potencjału, tym samym, czy banki centralne maja jeszcze pole do działania. Naturalnie wiele zależy od konkretnego kraju, ale w większości przypadków waluty mają jeszcze olbrzymią przestrzeń do umacniania się, inflacja jest wciąż daleka od celów, prognozy są optymistyczne i wskazują bądź to na stabilizację dynamiki wzrostu cen na obecnych poziomach, bądź na dalszy spadek wskaźnika. Ponadto pamiętajmy, że ze względu na opóźnienie mechanizmu transmisji monetarnej zmiany stóp będą czynnikiem, który jeszcze przez długi czas powinien bardzo pozytywnie oddziaływać na gospodarki. Właśnie, gospodarki…

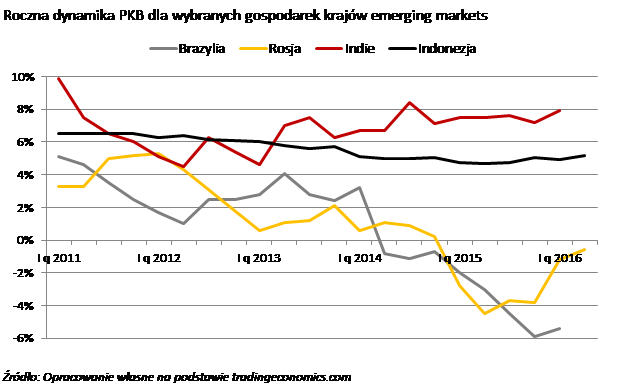

- Napływy na rynek, umacniające się waluty, cięcia stóp procentowych i, nie ma co kryć, niska baza, stopniowo przekładają się na poprawę koniunktury makroekonomicznej. Dynamiki PKB coraz śmielej pną się ku górze, choć warto zwrócić uwagę na spore zróżnicowanie tempa wzrostu poszczególnych krajów. Naszym zdaniem nie należy się koncentrować wyłącznie na nominalnym wzroście, choć np. w Indiach jest on imponujący, osiągnął niemal 8% r/r i trudno nie brać pod uwagę takiego rynku przy konstruowaniu portfela. Zachęcamy jednak do gruntownej analizy tempa poprawy i perspektywy wskaźnika – tutaj przodują Rosja i przede wszystkim Brazylia, przed którą perspektywa głębokich cięć stóp procentowych.

Z poprawą koniunktury gospodarczej nasze koło porządku makroekonomicznego się zamyka i teoretycznie powinno kręcić się dalej. Pozostają jednak pytania o inne, w tym globalne czynniki, chociażby podwyżki stóp procentowych w USA, które mogą wywołać nieco zamieszania na rynkach na całym świecie.

- Może będziemy niepopularni, ale naszym zdaniem kolejna podwyżka stóp w USA jest „w cenach” – naturalnie taki ruch ze strony FEDu zapewne wywoła dyskusję o tempie, ścieżce dalszego zacieśniania polityki monetarnej (i to jest de facto klucz do przyszłego zachowania giełd i walut), ale na pojedynczą podwyżkę rynki są bardzo dobrze przygotowane, być może nawet tym tematem są nieco zmęczone. Niewiele wskazuje, byśmy na przestrzeni kolejnych kilku miesięcy mieli do czynienia z jakimiś zdecydowanymi, silnymi działaniami FEDu, tym samym aktywność Rezerwy Federalnej przynajmniej na ten moment raczej nie stanowi zagrożenia dla hossy na emerging markets. Oczywiście wspomnianych zagrożeń dla realizacji pozytywnego scenariusza jest więcej – chociażby referendum we Włoszech. W ostatnim czasie premier Renzi wycofał się na szczęście ze swojego, skrajnie niebezpiecznego dla rynków, stanowiska – odrzucenie postulowanych w referendum zmian nie będzie jednoznaczne z dymisją rządu, tym samym rozpisaniem nowych wyborów i olbrzymim zamieszaniem na włoskiej scenie politycznej. Bardzo trudnym tematem pozostaje także kwestia wyborów w USA – mimo nieprawdopodobnych wpadek Trumpa sondaże są wciąż wyrównane i olbrzymią zagadką jest zachowanie giełd i walut w przypadku jego ewentualnej wygranej.

W bazowym scenariuszu jednak, o ile nie nadlecą czarne łabędzie, hossa na rynkach wschodzących, przy dużej zmienności (spodziewamy się korekty) powinna być kontynuowana, tym bardziej, że z technicznego punktu widzenia średnio- i długoterminowy potencjał wzrostu jest wciąż okazały. Jak zwykle zalecamy aktywność i uważne śledzenie informacji z poszczególnych krajów, w szczególności tych charakteryzujących się podwyższonym ryzykiem politycznym, jak Rosja czy Turcja.

Autorem tekstu jest Paweł Wróbel, zatrudniony w licencjonowanym domu maklerskim RDM Wealth Management S.A. na stanowisku Dyrektora Departamentu Doradztwa Inwestycyjnego i Analiz.

Nota Prawna

Niniejsze opracowanie zostało sporządzone w celu informacyjnym i odzwierciedla wiedzę oraz subiektywne poglądy autora na dzień przygotowania. Autor dołożył należytych starań, aby zamieszczone informacje, sądy i opinie były rzetelne i obiektywne, oparte na wiarygodnych i sprawdzonych źródłach. Jednocześnie zastrzega, że nie może zagwarantować poprawności, zupełności i aktualności tych źródeł. Jeżeli w treści materiału nie wskazano inaczej, źródłem danych są obliczenia i oszacowania własne. Autor nie ponosi odpowiedzialności za skutki decyzji inwestycyjnych podjętych na podstawie niniejszego opracowania. Publikowanie bądź powielanie niniejszego opracowania lub jego części, przytaczanie opinii, jak również rozpowszechnianie w jakikolwiek inny sposób informacji w nim zawartych bez pisemnej zgody autora jest zabronione. Niniejsze opracowanie nie ma charakteru rekomendacji dotyczącej instrumentów finansowych w rozumieniu zapisów Rozporządzenia Ministra Finansów z 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców, jak również nie stanowi analizy, usługi doradztwa inwestycyjnego, prawnego i podatkowego.